Nell’articolo sulla strategia dei breakout abbiamo menzionato il Momentum. Andiamo quindi a vedere cosa è il Momentum nel trading, come funziona, come e quando si usa con l’analisi tecnica e fondamentale. Si tratta di un elemento così importante che il suo utilizzo può essere chiamato strategia Momentum.

Indice

Cos’è il Momentum nel trading?

Il momentum nel trading è un indicatore di tipo oscillatore che misura la forza e la continuazione che può dimostrare un movimento, un trend.

Chi usa la strategia del momentum nel trading non cerca il prezzo per il pull back o il break out, ma desidera muoversi nella direzione del trend prevalente.

Con il momentum quindi si cerca il “momento giusto”. In latino questo può essere definito in due modi, ma entrambi servono per chiarire la sua funzione nel trading:

- Piccola porzione di tempo

- Impulso, movimento, piccolo peso che fa muovere la bilancia

Ecco quindi che viene più semplice spiegare il concetto del momentum nel trading. Con il momentum, il trader cerca quell’attimo giusto in cui il prezzo sembra muovere il primo vero passo per diventare un trend.

Aspetti Tecnici del Momentum nel trading

Il Momentum, anche quando lo si vuole considerare da un punto di vista solo di analisi fondamentale, deve basarsi anche su aspetti tecnici, su indicatori come medie mobili e oscillatori, sui quali si punterà per ottenere segnali di trading.

In base alle proprie previsioni, il trader potrà scegliere gli indicatori che più andrebbero a confermare il tipo di trend che si dovrebbe prospettare.

Per questo motivo, sarebbe opportuno ricordare i più semplici ed utilizzati, poiché il Momentum è spesso il “metodo” adottato dai principianti o, per paradosso, dai più esperti. Per quanto riguarda i principianti, ricordiamo i seguenti concetti:

- Media Mobile: il concetto della media mobile si rifà ovviamente alla media semplice ovvero (a+b+c)/3 ma che tiene in considerazione l’importanza dei vari periodi associando loro un valore. Per ulteriori informazioni si può consultare la nostra lezione sulla media mobile che comprende la media mobile semplice, ponderata e la media mobile esponenziale. Si può tenere conto della media mobile per avere una panoramica dei prezzi e del loro comportamento nel lungo periodo, per trovare possibili somiglianze con quello preso in considerazione.

- Supporti e Resistenze: sono dei livelli di prezzo che vengono utilizzati come “sentinelle”, perciò continueremo con questa metafora. Nel caso una sentinella venga allarmata e venga oltrepassata, sveglia il trader che provvede all’acquisto o alla vendita. I Supporti sono dei livelli sentinella dei punti minimi, le Resistenze sono dei livelli sentinella dei punti massimi. Perciò, se ad esempio seguiamo l’andamento di un prezzo di un titolo e questo rompa la Resistenza, questo costituirà un segnale di acquisto poiché si pensa che rotta la Resistenza il trend continuerà ad andare in quella direzione (come il prigioniero che scappa e va sempre più lontano dalla sentinella!). Lo stesso avremo con il supporto, ma con un movimento del prezzo al ribasso che dovrebbe andare sempre più al ribasso. Per ulteriori informazioni si consulti la nostra lezione su supporti e resistenze.

Momentum solo nel lungo termine?

Per via della natura a lungo termine della strategia di trading del Momentum, molti trader sono soliti non specializzarvici. Infatti, molti utenti del trading online così come alcuni trader professionisti sono soliti negoziare solo a breve o addirittura a brevissimo termine. I trader che allo stesso tempo non sono professionisti e che preferiscono soltanto il breve termine, sono soliti concentrarsi sui dati storici del breve e attendere analisi tecniche di minore rilievo al fine di sfruttare le opportunità di profittare dal movimento.

Un indicatore recentemente molto utilizzato per questo tipo di trading include la media mobile a 200 periodi (forse un po’ esagerato?) e molto spesso i trader cercano un prezzo di break sopra o sotto questa media mobile in linea con il movimento anticipato (vedremo poi), momento in cui entrano sul mercato e mantengono le loro posizioni.

Le chiusure di posizione con il Momentum avvengono generalmente in base a delle analisi “fondamentali” così come per le aperture. I trader seguono gli eventi geopolitici ed economici con molta attenzione e decidono quando trarre guadagno dal rialzo o dal ribasso, così come avevano fatto per l’apertura della posizione.

Il Momentum Tecnico

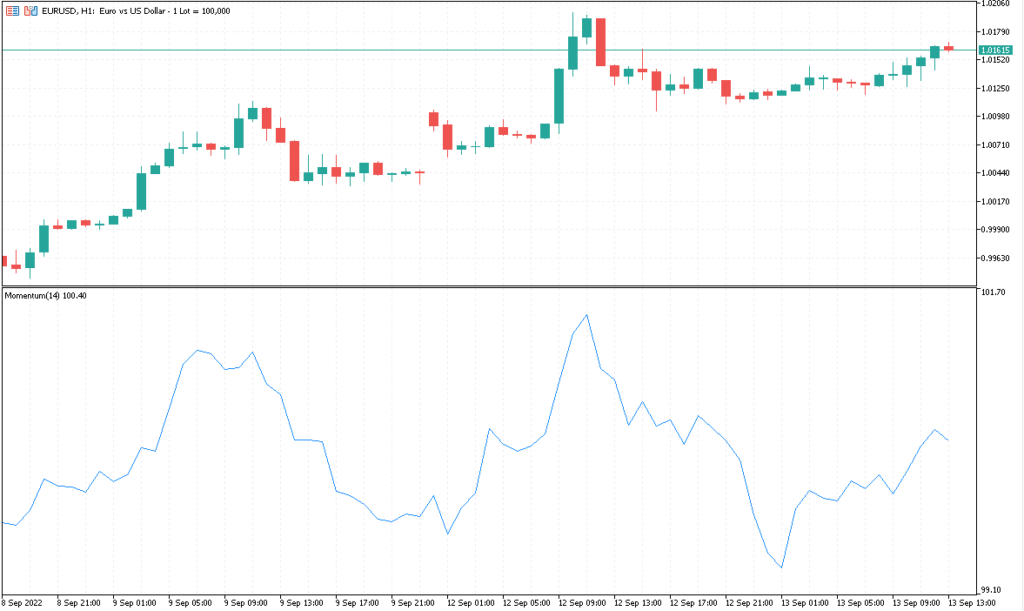

Un’altra visione del Momentum è di tipo tecnico e lo presenta come un indice di forza del mercato, o meglio di un determinato trend.

Questo indice misura il tasso di variazione di un prezzo rispetto al suo valore effettivo.

Ecco, qui la prima grande differenza: si parla di analisi tecnica, non più di analisi fondamentale. L’analisi tecnica del Momentum in questo caso si riferisce agli oscillatori.

Come calcolare il momentum nell’analisi tecnica

Se presentiamo il Momentum in questo modo (indice che mette a confronto variazioni di prezzo e prezzi effettivi), si prendono quindi anche dati del passato, così come avviene per gli oscillatori. Vengono presi i dati di prezzo ogni n periodi, ovvero ad intervalli prefissati.

Un esempio di Momentum potrebbe essere:

M= Pc – P1

dove Pc è il prezzo di chiusura, mentre P1 è il prezzo preso durante uno degli intervalli precedenti. Solitamente si usano 10 o 14 periodi/intervalli. L’utilizzo di un numero inferiore potrebbe andare ad intaccare la significatività/efficacia di tale operazione.

Quindi, se prendiamo in considerazione, un Momentum con segno positivo indicherebbe un prezzo di chiusura più alto, perciò un rialzo.

L’Anticipo del Momentum

Ecco un fattore che colpisce e che caratterizza il Momentum nel trading: il movimento in anticipo rispetto al mercato. Per spiegare meglio questo concetto occorre fare un esempio:

Supponiamo che vi sia un momento in cui il mercato ha presentato un trend al ribasso ma che dia adito a studi circa l’esaurimento di tale fase (anche da parte di analisti, non nostri). Quindi, supponiamo che sia quasi certo che il mercato dovrà invertire la sua rotta e ci prepariamo al suo rialzo. Quando il movimento al rialzo parte, l’oscillatore del Momentum offrirà un segnale d’acquisto, poiché l’ultimo prezzo segnato è più alto rispetto a quello dei giorni precedenti (che in questo caso costituiscono i periodi/intervalli precedenti).

Ora fate attenzione: dopo il primo segnale, l’oscillatore ci indicherà la velocità dei prezzi che si muoveranno al rialzo. Supponiamo che vi siano ad esempio:

n1= 20,23

n2= 20,21

n3= 20,20

n4= 20,20

n5= 20,22

n6= 20,24

n7= 20,28

n8= 20,35

n9= 20,43

n10=20,55

come potete vedere, tra i giorni n3 e n4 si ha un inversione di tendenza, che inizia con un +0,02 poi con un +0,04, ancora con un +0,7 e cresce ancora, evidenziando un aumento della velocità del rialzo del prezzo. Si tratta di un esempio molto semplice ma utile per favorire la comprensione del concetto.

Quindi, se vi è un movimento al rialzo c’è da distinguere il movimento dalla sua velocità. Più è veloce e più ha forza. Per misurare la forza occorre mettere dei paletti, degli autovelox, che ci diranno quanto veloce stia andando un prezzo.

Il Momentum in questo esempio è positivo, ma se la variazione è costante, il Momentum è orizzontale (oscillatore orizzontale).

Ora, tornando al titolo del paragrafo, cosa significa “anticipo”? Beh, considerate un movimento al ribasso che sembra rallentare. Se rallenta, vuol dire che la sua forza diminuisce: se la sua forza diminuisce è probabile che si arresti e quindi inverta rotta. In questo caso, avremmo un segnale di inversione di tendenza di un prezzo e quindi:

- un possibile rialzo in caso di perdita di forza di un ribasso

- un possibile ribasso in caso di perdita di forza di un rialzo

Sempre occhio al Trend Principale

Sebbene la strategia del Momentum nel trading online possa essere applicata anche al breve termine, sarebbe sempre meglio tenere in considerazione la tendenza primaria del mercato, e avere gli oscillatori come metodi di supporto. Ciò vale soprattutto se si aprono posizioni long.

Critiche al Momentum “Tecnico”

Fin quando si considera il Momentum da un punto di vista soltanto fondamentale (analisi fondamentale), non vi sono molte critiche poiché è praticamente logico tenere conto delle informazioni di tipo economico e geopolitico per pronosticare i trend nel lungo periodo. Invece, per il Momentum “tecnico” vi sono delle critiche poiché non presenta bande superiori o inferiori.

Abbiamo visto che il Momentum nel trading è fatto in realtà di tanti momenti, detti periodi. Perciò, non c’è un “intervallo” inteso come area grafica che delimiti una zona su un livello verticale. Il Momentum si muove su una banda “orizzontale”, quindi è impossibile individuare delle aree di eccesso, come ad esempio “ipercomprato” o “ipervenduto”, ovvero qualcosa che possa sia offrire segnali di acquisto o di vendita (giusti o sbagliati).

Ad ogni modo, oltre le critiche ci sono anche le critiche alle critiche, perciò anche questa visione viene criticata in quanto alle volte sono più importanti i cambi di tendenza e la loro forza, piuttosto che la precisione che esponga in dettaglio le ragioni di questi movimenti, soprattutto in quei casi in cui si possa seguire l’andamento dei trend e quindi correggere di conseguenza le proprie operazioni legate alle posizioni.

Come implementare il Momentum nel trading

Nel mondo della finanza le critiche a determinati metodi o strategie servono anche a migliorare gli stessi, grazie alle implementazioni che gli studiosi del settore. Ed è cosi che nasce la linea dello zero. Tramite la linea dello zero si consente all’indicatore esaminato di generare segnali. Passando sopra o sotto la linea dello zero, il Momentum diventa positivo o negativo, generando così segnali rialzisti o ribassisti.

Tale linea offre anche altre interpretazioni tra cui quella delle “divergenze“, secondo la quale il Momentum nel trading tende a seguire i movimenti dei prezzi. Cosa significa: che in concomitanza di un prezzo massimo vi sarà un massimo dell’indicatore. Lo stesso varrà per i minimi. Nel caso vi fosse una mancata corrispondenza, si avrebbe una “divergenza” e quindi un ritracciamento dei prezzi:

- ritracciamento al ribasso in caso di divergenza sui massimi

- ritracciamento al rialzo in caso di divergenza sui minimi

Per quanto riguarda la linea dello zero, vi rimandiamo all’articolo sull’oscillatore MACD.